Giao dịch ký quỹ và những điều cần biết

Đòn bẩy tài chính là con dao hai lưỡi, phải chắc chắn bạn hiểu và biết cách dùng. Cơ hội tốt sẽ đến nếu bạn đã tìm hiểu kỹ và chuẩn bị trước cho nó.

1. Giao dịch ký quỹ

Giao dịch ký quỹ là dịch vụ cho phép nhà đầu tư vay tiền để mua cổ phiếu với tỷ lệ hỗ trợ của công ty chứng khoán, có sử dụng hạn mức tín dụng bằng cách thế chấp tài sản.

Nhà đầu tư sử dụng giao dịch ký quỹ để tăng lượng chứng khoán có thể mua vào, cao hơn nhiều so với việc chỉ sử dụng duy nhất lượng tiền mặt bỏ ra ban đầu.

Hoạt động giao dịch ký quỹ là đòn bẩy tài chính tạo ra những cơ hội tốt, nâng cao hiệu quả đầu tư nhưng cũng là con dao hai lưỡi tiềm ẩn nhiều rủi ro. Các khoản lợi nhuận hay thiệt hại đều sẽ được tăng theo mức độ sử dụng dịch vụ vay ký quỹ của nhà đầu tư.

Khoản vay ký quỹ sẽ bị giới hạn bởi giá trị tài sản mà nhà đầu tư bỏ ra ban đầu và khoản vay này cũng sẽ có mức lãi suất theo quy định của mỗi công ty chứng khoán.

Cần lưu ý, giao dịch ký quỹ chỉ được thực hiện khi có giao kết hợp đồng với công ty chứng khoán và chỉ đối với các cổ phiếu đủ tiêu chuẩn.

2. Các thuật ngữ cần biết trong giao dịch ký quỹ

- Tài sản đảm bảo: Gồm toàn bộ tài sản có trong tài khoản chứng khoán của nhà đầu tư, cụ thể là tiền mặt, chứng khoán, cổ tức, quyền mua cổ phiếu và các tài sản khác được công ty chứng khoán chấp nhận.

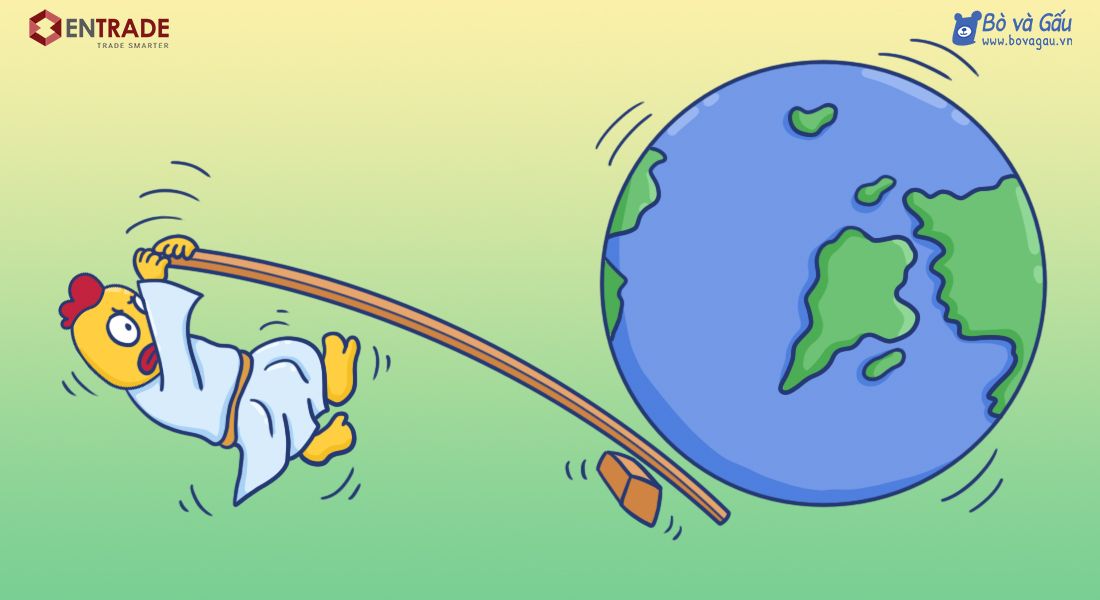

- Tỷ lệ nợ (hay tín dụng): Tỷ lệ phần trăm giữa Tổng dư nợ vay/Tổng giá trị được phép vay của chứng khoán ký quỹ.

- Phần vốn góp tối thiểu của khách hàng = Yêu cầu ký quỹ ban đầu (Initial Margin Requirement) = Giá trị giao dịch x Tỷ lệ ký quỹ ban đầu.

Ví dụ:

Với cổ phiếu A có tỷ lệ ký quỹ ban đầu là 40%. Nếu muốn mua ký quỹ 20 tỷ VNĐ cổ phiếu A, phần vốn góp tối thiểu nhà đầu tư cần phải có là: 20 tỷ * 40% = 8 tỷ VNĐ.

Tỷ lệ hỗ trợ 50% (1:1) tức là với 1 giá trị mua là 20 tỷ, tối đa nhà đầu tư phải bỏ ra 10 tỷ và đi vay 10 tỷ còn lại. Tỷ lệ hỗ trợ 0% tức là nhà đầu tư phải dùng tiền thật để mua chứng khoán.

- Call margin: Khi giá cổ phiếu sụt giảm khiến tỷ lệ nợ của bạn tăng lên, vi phạm tỷ lệ ký quỹ tối thiểu, công ty chứng khoán sẽ thông báo cho bạn biết rằng bạn đã vượt quá tỷ lệ nợ.

- Force sell (Bán giải chấp): Sau 2 ngày (T+2) kể từ lúc thông báo mà bạn vẫn chưa hạ tỷ lệ nợ về mức an toàn theo quy định (do giá cổ phiếu tăng lại) thì bạn sẽ bị bán giải chấp. Force sell là tình trạng không một nhà đầu tư nào mong muốn, bởi lúc đó nhà đầu tư không còn được tự quản lý rủi ro danh mục của mình nữa mà phải cần đến sự can thiệp của công ty chứng khoán.

3. Các vị thế chính trong giao dịch ký quỹ

- Mua ký quỹ (Long position – mua trước bán sau): là hình thức nhà đầu tư mua chứng khoán bằng cách vay tiền từ công ty chứng khoán. Nhà đầu tư phải hoàn trả nợ, các khoản lãi và chi phí phát sinh từ hoạt động giao dịch trong hợp đồng.

- Bán ký quỹ (Short position – bán trước mua sau): là hình thức nhà đầu tư vay chứng khoán từ chứng khoán của công ty để bán. Nhà đầu tư có nghĩa vụ hoàn trả lại số chứng khoán đã vay cùng với các khoản phát sinh từ hợp đồng liên quan. Hiện nay, TTCK Việt Nam vẫn chưa công nhận hình thức giao dịch này.

4. Ký quỹ phù hợp với đối tượng nhà đầu tư nào?

Lợi nhuận luôn đi kèm với rủi ro, vì vậy, công cụ margin chỉ phù hợp với những nhà đầu tư có nhiều kinh nghiệm, dám chấp nhận rủi ro lớn hơn và có chiến lược quản lý vốn hợp lý.

Nhà đầu tư cần thực hiện các biện pháp sau để giảm thiểu rủi ro tài khoản của mình:

- Tìm hiểu rõ các quy định, cơ chế hoạt động của giao dịch ký quỹ và các ngưỡng quản trị rủi ro.

- Tìm hiểu, phân tích kỹ càng các cổ phiếu được lựa chọn để giao dịch ký quỹ. Có kế hoạch giao dịch rõ ràng trước khi đặt lệnh.

- Thực hiện các biện pháp giải ngân từng phần, tránh mua “full-margin” ở các cổ phiếu chưa khẳng định được đà tăng.

5. Cách sử dụng ký quỹ hiệu quả

Để sử dụng margin hiệu quả, nhà đầu tư cần có kế hoạch cụ thể về việc lựa chọn cổ phiếu, xác định thời điểm thị trường, tỷ lệ ký quỹ, phân bổ và tạo lập danh mục cũng như chuẩn bị tâm lý và kiến thức để có thể phản ứng linh hoạt trước những biến động của thị trường.

- Lựa chọn những cổ phiếu có thanh khoản cao và đang trong thời kỳ tăng trưởng hoặc những cổ phiếu mang tính dẫn dắt thị trường.

- Xác định thời điểm thị trường thuận lợi là yếu tố cần thiết để thành công. Nhà đầu tư nên sử dụng margin trong thị trường tăng trưởng và giảm margin khi thị trường đi vào cuối chu kì tăng và không dùng trong thị trường đi xuống. Việc sử dụng margin khi thị trường đi xuống sẽ dẫn đến thua lỗ vô cùng lớn, nhà đầu tư hoàn toàn có thể mất hết tài sản trong tài khoản chỉ trong thời gian ngắn.

- Giao dịch margin chỉ thích hợp cho việc đầu tư ngắn hạn. Nhà đầu tư tuyệt đối không dùng margin bắt đáy hay mua đuổi cổ phiếu khi mã đó đã tăng quá nhiều, bởi đây có thể là lúc thị trường tạo đỉnh và đi xuống.

- Dùng tỷ lệ margin ở mức an toàn, tránh fomo để cảm xúc chi phối. Sử dụng ở mức độ vừa phải, tạo một biên độ an toàn cho tài khoản để khi thị trường và cổ phiếu có những biến động ngoài dự kiến, tài khoản không quá dễ rơi vào trạng thái margin call.

6. Cách xử lý khi tài khoản căng Margin

- Khi cổ phiếu giảm mạnh, tuyệt đối không được tiếp tục mua vào bằng margin để bình quân giá xuống.

- Phải ngay lập tức hạ tỷ trọng sử dụng margin xuống khi diễn biến giá không tăng như kỳ vọng.

- Sẽ bán hạ margin ở những lần mua gần nhất, tức là bán ra trước số lượng cổ phiếu mua mới ở lần mua gần nhất.

Với danh mục đầu tư:

- Nếu nhiều mã trong danh mục, ưu tiên cơ cấu những mã yếu, ít có cơ hội phục hồi.

- Sẵn sàng bán cắt lỗ không chỉ phần margin call mà còn có thể bán nhiều hơn để đưa tài khoản thực sự về mức an toàn nếu diễn biến thị trường rủi ro và cổ phiếu đã vi phạm ngưỡng cắt lỗ.

- Không giữ tâm lý gỡ khi thị trường hồi phục trong một đà giảm mà không có kế hoạch cụ thể.

Chúc các nhà đầu tư đạt được mức lợi nhuận tối ưu thông qua việc sử dụng thuần thục các sản phẩm ký quỹ!

Source: Entrade tổng hợp và biên soạn

DNSE Blog - Đầu tư thông minh hơn Newsletter

Đăng ký email để nhận cập nhật mới nhất từ chúng tôi